Hoe optimaliseer ik mijn pensioenplan?

We hebben reeds aangetoond dat, indien uw pensioenplan (groepsverzekering) verzekerd is bij een verzekeraar met een gegarandeerd rendement (tak 21), u dit best even onder de loep neemt. Dit is in het belang van zowel de werkgever als de werknemers. Maar hoe kan u dit doen? Een duidelijke en berekende aanpak is nodig.

Hoe kan ik me laten begeleiden om mijn pensioenplan op te krikken?

De beslissing om over te stappen naar een alternatief zonder rendementsgarantie (Tak 23 of pensioenfonds (PF)) is een keuze waar je niet over één nacht ijs gaat. De begeleiding van een beslagen consultant is van cruciaal belang.

Aon is één van de weinige consultants die zich gespecialiseerd heeft om deze overgang te begeleiden en daarvoor een intern wiskundig model heeft ontwikkeld.

Een financieel/wiskundig model

De ervaring leert ons dat dit model de werkgever de nodige input kan geven om een weloverwogen beslissing te nemen, gebaseerd op geïndividualiseerde financiële en economische criteria. Dit financiële model geeft een inzicht in de huidige mogelijke onderfinanciering in tak 21 gebaseerd op de geschatte toekomstige rendementen. Deze resultaten worden dan vergeleken met een vooraf besproken keuze van tak 23/pensioenfonds met de berekening van de maximale onderfinanciering met een probabiliteit van 99%.

Om de toekomstige strategie te bepalen moet men niet enkel een model ontwerpen gebaseerd op actuariële gegevens, huidige reserves, gegarandeerde intrestvoeten, huidige en toekomstige premies, pensioneringen, personeelsrotaties, …

Dit moet ook rekening houden met alle elementen die een invloed kunnen hebben op uw pensioenplan. Het betreft de financiële markten, huidige verzekeraar, keuze nieuwe verzekeraar, de fondsbeheerders, actief en/of passief beleggen, de kosten op de beleggingen, kosten van de verzekeringsschelp, mogelijke uitstap- en transferkosten, wijze van rapportering, opvolging en aanpassing beleggingsmix, communicatie, …

Een “Capital Market Assumption” model

Zoals reeds vermeld in de vorige mails, kunnen we de rendementen van het verleden in zowel tak 21 als tak 23/PF niet gebruiken als maatstaf voor een beslissing. Een objectief model door een onafhankelijke partij is dan ook aangewezen.

Wij maken gebruik van de modellen uitgewerkt door “Aon’s Global Asset Allocation Team”. Zij verzorgen een driemaandelijkse “Capital Market Assumption” rapport met de verschillende asset returns, de volatiliteit en de correlatie tussen de verschillende assets.

Het team van Aon heeft meer dan 160 jaar gezamenlijke expertise en is vandaag één van de belangrijkste UK investment consultants. De experten analyseren de wereldwijde marktbewegingen en economische omstandigheden en geven zo hun risico en return verwachtingen voor de globale kapitaalmarkten. Dit met de bedoeling onze klanten te helpen hun lange termijn investeringsdoelen op te zetten en wanneer nodig deze te herzien. Pensioenopbouw met zijn langetermijndoelen past dan ook perfect in deze benadering.

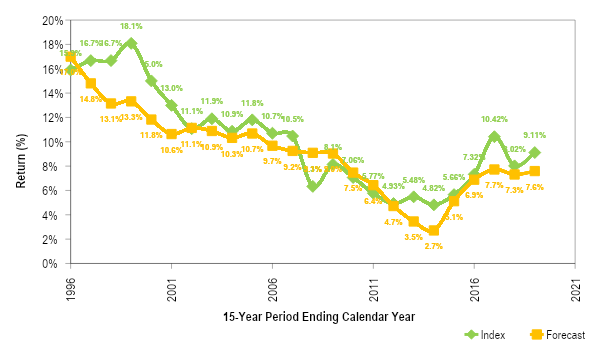

Natuurlijk is dit model niet onfeilbaar en zijn het maar prognoses. Hieronder ziet u het verschil tussen de prognoses van Aon en de werkelijkheid achteraf. Deze grafiek toont aan dat de verwachtingen in het model vrij realistisch zijn.

Aon CMA Stock/Equity Model versus U.S. Historical Equity Index Returns over 15 years, annualized

De Belgische markt van de tak 23 en multi employers fondsen

De Belgische markt is volop in beweging en bijna alle verzekeraars hebben nu een oplossing tak 23 zonder garantie. Voor de grotere pensioenplannen is er een multi-employers pensioenfondsoplossing mogelijk.

Weet dat de markt nu tot volle ontplooiing is gekomen door de marktomstandigheden. Daardoor zijn zeer scherpe prijszettingen mogelijk, wat in het verleden niet steeds het geval was. Indien u enkele jaren geleden reeds de omvorming heeft besproken en beslist heeft om in tak 21 te blijven, is het nu niettemin het uitgelezen moment om dit terug op te nemen samen met de financiële directie.