Uitwerking pensioenakkoord voor pensioenfondsen

Op 16 december 2020 is de internetconsultatie over het wetsvoorstel Wet toekomst Pensioenen gepubliceerd. Het wetsvoorstel is de uitwerking van het pensioenakkoord dat in juni 2019 is gesloten.

In dit artikel gaan we nader in op de gevolgen van dit wetsvoorstel voor het nieuwe pensioenstelsel. We bespreken de hoofdlijnen van de contracten, gevolgen voor de opgebouwde pensioenen, compensatie, juridische risico's, de voorgestelde planning en de communicatie.

Vier typen contracten

De grootste wijziging is dat de min of meer harde toezegging over de toekomstige pensioenuitkering wordt losgelaten. Verder is toch wel een doorbraak dat de doorsneesystematiek verdwijnt. Er komt opbouw in een premieregeling met een premie die voor jong en oud gelijk is. Omdat jongere deelnemers nog een groot deel toekomstige pensioenopbouw voor zich hebben, kunnen zij meer risico dragen dan oudere deelnemers en gepensioneerden. Er komen vier typen contracten: In dit artikel gaan wij in op het nieuwe pensioencontract en de verbeterde premieregeling. De namen van de contracten gaan overigens nog wijzigen. De bestaande premie kapitaalovereenkomst en de bestaande premie uitkeringsovereenkomst zijn alleen toegankelijk voor verzekeraars.

Er komen vier type contracten

- het nieuwe pensioencontract;

- de verbeterde premieregeling;

- de bestaande premie kapitaalovereenkomst;

- de bestaande premie uitkeringsovereenkomst;

Alle pensioenregelingen moeten hierop aangepast worden. In beide regelingen is de beschikbare premie het uitgangspunt. Middelloon- en eindloonregelingen met de toekenning van aanspraken, zijn niet meer toegestaan. Er komt een maximaal fiscaal toegestane pensioenpremie. De hoogte hiervan is 30% tot 2036. Daarna komt er een additionele ruimte van 3% voor de compensatie van werknemers. Deze premie is leeftijdsonafhankelijk, dus voor alle werknemers hetzelfde.

Lees hier meer over de twee nieuwe type contracten:

-

1. Het nieuwe pensioencontract

-

Het nieuwe pensioencontract heeft de volgende kenmerken:

- In het nieuwe systeem wordt gesproken over verwachtingen. Er is geen sprake meer van aanspraken, (risicovrije) rekenrente en dekkingsgraden. De pensioenopbouw van deelnemers vindt plaats in de vorm van ‘een voor de uitkering gereserveerd vermogen’. Dit gereserveerde vermogen wordt opgebouwd met de premies, de rendementen en bijdragen vanuit de collectieve solidariteitsreserve.

- Het gehele vermogen binnen een pensioenregeling wordt collectief belegd volgens het prudent person principe, met één collectief beleggingsresultaat. De portefeuille moet aansluiten bij de gezamenlijke risicohouding van alle deelnemers. In het pensioencontract wordt vooraf vastgelegd hoe – binnen de wettelijke kaders – het behaalde fondsresultaat wordt verdeeld over de deelnemers en hoe de solidariteit binnen en tussen generaties vorm krijgt. Risico’s worden evenwichtig gedeeld tussen alle generaties. De bijschrijving van rendementen over de verschillende deelnemersgroepen volgt eenduidig uit het collectief behaalde fondsrendement conform de vooraf vastgestelde toedelingsregels. Pensioenfondsen bepalen in afstemming met sociale partners in hoeverre leeftijdsgroepen worden beschermd tegen renterisico. Dit gebeurt door een beschermingsrendement bij te schrijven dat renteschokken opvangt. Het beschermingsrendement worden bepaald op basis van de rentetermijnstructuur, zoals gepubliceerd door DNB. Het behaalde collectieve fondsrendement minus het toegekende beschermingsrendement – wordt naar risicodraagkracht en in lijn met de risicohouding over de deelnemers verdeeld. Het idee is dat deelnemers met een lange horizon veel risicodraagkracht hebben en zij dus (zowel positief als negatief) een groter deel van het rendement krijgen. Deelnemers delen onderling het langlevenrisico. Bijzonder is de mogelijkheid om het toekomstig verwacht rendement over het gereserveerde vermogen van de gepensioneerde deelnemer naar voren te halen of juist voorzichtiger vast te stellen. Dit wordt niet gezien als een ex ante herverdeling, omdat zowel de potentiële risicobeloning van doorbeleggen als het bijbehorende risico neerslaan bij hetzelfde gereserveerde vermogen van een gepensioneerde.

- De solidariteitsreserve zorgt ervoor dat risico’s binnen en met toekomstige generaties volgens duidelijke en evenwichtige regels over leeftijdsgroepen worden gedeeld. . Uitgangspunt is dat naarmate mensen ouder zijn, mee- en tegenvallers minder zwaar meewegen en mee- en tegenvallers in de tijd worden gespreid (maximaal 10 jaar voor pensioengerechtigden). Financieel slechte jaren worden hierdoor gecompenseerd door goede jaren en kunnen worden gedempt met de solidariteitsreserve. De reserve mag wordt gevuld uit premies (max 10%) en/of overrendement (max. 10%) en aangroeien tot 15% van het fondsvermogen.

- In het nieuwe pensioencontract wordt voor de balans tussen doelstelling en premie, fiscale premiebegrenzing, communicatie over verwachte pensioenbedragen en uitkeringssnelheid, uitgegaan van een uniform voorgeschreven projectierendement-methode. De projectiemethode bepaalt welke pensioenuitkering in de toekomst naar verwachting kan worden verstrekt, rekening houdend met verschillende scenario’s (goed, verwacht en slecht weer). De overheid bepaalt hiervoor de parameters, scenarioset uitgaande van een zo realistisch mogelijke verwachting van de te verwachten rendementen en financiële markten.

- De premie wordt vastgesteld en getoetst door sociale partners. De URM-methode biedt een handvat voor de wijze waarop zij de balans tussen de pensioendoelstelling en de premie toetsen.

- In de communicatie wordt vooraf duidelijk gemaakt dat de hoogte van het pensioen een verwachting betreft. Pensioendeelnemers worden geïnformeerd over de verwachte pensioenuitkeringen, met en zonder toekomstige premie-inleg, voor verschillende scenario’s (conform navigatiemetafoor) als over het voor de uitkering gereserveerde vermogen.

- Deelnemers ontvangen een levenslange pensioenuitkering. Deze uitkering kan in hoogte fluctueren omdat na pensioendatum periodiek uit het gereserveerde vermogen een deel wordt onttrokken op basis van een prudent projectierendement. Bij een hoger projectierendement begint de pensioenuitkering hoog, maar is er daarna meer kans op tegenvallers. Bij een lager projectierendement begint de pensioenuitkering laag, maar is er een grotere kans op meevallers.

-

2. De verbeterde premieregeling

-

Sociale partners kunnen ook kiezen voor een verbeterde premieregeling. De verbeterde premieregeling kent een meer individuele en een collectieve variant. De individuele regeling bestaat al, met de collectieve variant wordt dit type contract beter toegankelijk voor pensioenfondsen. In beide contracten wordt het mogelijk om meer risico’s te delen dan nu het geval is en mag een variabele uitkering de standaard worden. De verschillen tussen de bestaande en nieuwe regeling zijn hieronder opgenomen.

Tabel: Vergelijking nieuw contract en verbeterde premieregeling met optionele elementen

| Nieuw contract |

WVP |

| Premieregeling |

Premieregeling |

| Opbouw in vermogen |

Opbouw in vermogen |

| Project van verwacht pensioen met projectierendement |

Project van verwacht pensioen met projectierendement |

| Collectief beleggingsbeleid |

Individueel pensioenvermogen met life cycle – eventueel een collectieve uitkeringsfase |

| Behoud van de mogelijkheid geen leenrestrictie te hanteren binnen het collectief |

Praktisch geen mogelijkheid tot opheffen leenrestrictie |

| Geen individuele keuzemogelijkheid voor beleggingsprofielen |

In gevallen individuele keuzemogelijkheid voor beleggingsprofielen |

| Eén collectief (geïntegreerde opbouw- en uitkeringsfase) |

Gescheiden opbouw- en uitkeringsfase |

| Ruimte om te rekenen met een (prudent) projectierendement |

Ruimte om te rekenen met een (prudent) projectierendement |

Beide pensioenregelingen in het nieuwe pensioenstelsel zijn ook toegankelijk voor netto pensioen.

Evenwichtige overgang

De bedoeling is dat de overstap naar een nieuw contract kostenneutraal wordt gecompenseerd. Uit berekeningen van het CPB en 13 verschillende pensioenfondsen is gebleken dat in veel gevallen de omzetting geen nadeel, maar een voordeel is. De negatieve effecten als gevolg van de afschaffing van de doorsneesystematiek worden veelal opgeheven door de (positieve) effecten van andere verdeelregels in het nieuwe contract. In het geval van een nadeel is afgesproken dat er een adequate compensatie moet komen.

Er komt een wettelijk transitiekader. Dit kader vereist maatwerk op het niveau van de pensioenregeling of van de pensioenuitvoerder. Iedere werkgever wordt wettelijk verplicht een transitieplan op te (laten) stellen. Het transitieplan bevat de keuze voor één van beide nieuwe contracten en informatie over hoe wordt omgegaan met bestaande rechten en aanspraken. Hierbij is invaren de standaard. Verder zullen per leeftijdscohort de effecten van de overgang op een nieuw pensioencontract in beeld moeten worden gebracht. Voor deze berekeningen komen voorgeschreven maatstaven. Tot slot moeten de gemaakte afspraken over compensatie van de leeftijdscohorten worden vastgelegd in het transitieplan en er moet een financieringsplan voor de compensatie worden opgesteld, waarbij kostenneutraliteit voor werkgevers en deelnemers het uitgangspunt is. Pensioenfondsen moeten aantonen dat de compensatieregeling voor de afschaffing van de doorsneepremie 'adequaat’ is. De bedoeling is dat de compensatie wordt betaald uit de premievrijval als gevolg van een langere beleggingshorizon, de overstap naar een nieuw contract, financiering uit fondsvermogen en aanvullende of andere decentrale middelen.

Pensioenuitvoerders moeten een implementatieplan opstellen. Hierin moet worden ingegaan op de technische uitvoerbaarheid, de kosten en de risico’s in de uitvoering van de regeling en moet onderbouwd worden hoe zij deze kunnen uitvoeren met inachtneming van evenwichtige belangenafweging en gelijke behandelingswetgeving.

Voor bestaande premieregelingen zal in de meeste gevallen geen adequate en kostenneutrale compensatie mogelijk zijn. Transitie leidt dan tot fors hogere premies en/of lagere pensioenresultaten. De gekozen oplossing is een langere overgangsperiode waarin werkgevers ervoor kunnen kiezen om bestaande deelnemers in de huidige premieregelingen met een progressieve premie te faciliteren. Voor nieuwe deelnemers geldt dat zij waarschijnlijk uiterlijk 1 januari 2027 een leeftijdsonafhankelijke premie dienen te ontvangen. Een werkgever heeft in dat geval dus twee verschillende pensioenregelingen.

Bijstortings- of toeslagverplichtingen voor de op het moment van overgang reeds opgebouwde pensioenen worden geëerbiedigd. Hierbij wordt niet genoemd of dit voor onbepaalde tijd is.

Invaren

- In het pensioenakkoord is afgesproken dat de nieuwe pensioenopbouw en de reeds opgebouwde pensioenaanspraken en -rechten zoveel mogelijk bij elkaar worden gehouden in één pensioenregeling bij het pensioenfonds. Als hoofdregel geldt daarom een standaard transitiepad bij invaren.In het standaard transitiepad worden bestaande rechten in beginsel omgezet naar het nieuwe contract (“invaren”).

- Het ministerie stelt voor pensioenfondsbesturen een handreiking op aan de hand waarvan zij keuzes voor de transitie kunnen maken. Hiermee wordt snel inzichtelijk op welke algemene doelen zij zich kunnen richten en welke (herverdelings)effecten deze kunnen hebben.

- In de toelichting op de wetgeving wordt een juridisch sluitende onderbouwing voor het gebruik van het standaard transitiepad inclusief invaren, opgenomen.

- Sociale partners kunnen naar deze onderbouwing verwijzen.

- Het omzetten van oude aanspraken en rechten geschiedt op basis van wettelijke rekenmethoden en parameters. Het fonds beoordeelt de transitie van uitkeringsregelingen naar het nieuwe contract in de situatie dat alleen voor nieuwe dan wel ook voor bestaande deelnemers wordt overgestapt op een leeftijdsonafhankelijke premie. Een pensioenfonds is wettelijk verplicht om de belangen van alle belanghebbenden evenwichtig af te wegen.

- Deelnemers en gepensioneerden krijgen geen individueel bezwaarrecht. Er komt een collectief bezwaarrecht voor het verantwoordingsorgaan of het belanghebbendenorgaan van het pensioenfonds.

- Een fondsbestuur dat – na afstemming met sociale partners – het voornemen heeft om af te wijken van het standaard transitiepad door niet in te varen, dient dit voorgenomen besluit te motiveren. Het fonds moet in de onderbouwing aangeven dat invaren niet proportioneel is, bijvoorbeeld gezien de specifieke kenmerken van het fonds en zijn deelnemersbestand. Het fonds zal dit moeten voorleggen aan de daarvoor geëigende organen binnen het fonds zoals het verantwoordingsorgaan. Een besluit om bestaande aanspraken en rechten niet in te varen, doet niet af aan de opdracht om deelnemers adequaat te compenseren.

- Indien sociale partners niet tot overeenstemming komen over arbeidsvoorwaardelijke aspecten inzake het invaren (keuze contract en compensatie) dan kan in een uiterste geval een onafhankelijke transitiecommissie worden ingeschakeld. Deze commissie wordt landelijk ingesteld voor de periode 2023-2027) en speelt een rol als mediator en uiteindelijk een (bindend) adviserende rol.

Het idee is dat de wetgever sociale partners en pensioenfondsbesturen ontzorgt bij het proces om te komen tot een overstap naar het nieuwe stelsel. Belemmeringen voor invaren worden weggehaald doordat het kabinet de manier voorschrijft waarop bestaande aanspraken en rechten worden omgerekend naar de nieuwe contracten. Dit biedt duidelijkheid en voorkomt dat individuele keuzes tot grote verschillen tussen pensioenfondsen kunnen leiden.

Pensioenfondsbesturen houden echter de verantwoordelijkheid en de vrijheid om te bepalen wat een evenwichtige uitkomst is. Zij zullen de verschillen in waarde tussen de reeds aanwezige pensioenaanspraken en rechten en positieve of negatieve buffers, moeten vergelijken met de nieuwe situatie. Uitgangspunt is dat de transitie als geheel evenwichtig dient te zijn, inclusief de gekozen invaarmethode en inclusief adequate compensatie voor de overstap op premieregelingen met leeftijdsonafhankelijke premies.

Elk fonds dient een analyse op te stellen waarin voor alle leeftijdscohorten binnen het fonds het netto profijt van de (gehele) transitie wordt berekend en verschillen worden toegelicht. Voor het omzetten van de pensioenrechten en aanspraken die zijn opgebouwd onder het FTK, naar het nieuwe contract (invaren), staan pensioenfondsen twee methoden ter beschikking, namelijk value based ALM (vba-methode) en de ‘standaardmethode’. DNB toetst in hoeverre de keuzes die een pensioenfonds maakt, voldoen aan de eisen die de Pensioenwet daaraan stelt.

Juridische risico's

- Handelen in strijd met het eigendomsrecht (invaren)

Het kabinet stelt dat potentiële risico’s op een ongerechtvaardigde inbreuk op het eigendomsrecht zeer beperkt zullen zijn, doordat het invaren wettelijk wordt verankerd en in de wetsgeschiedenis een legitiem doel wordt opgenomen (namelijk stelstelwijziging mogelijk maken). Uitgangspunt daarbij is dat invaren proportioneel wordt uitgevoerd zodat niemand een onevenredig nadeel van het invaren ondervindt.

- Verplichtstelling

Onderzocht is of het nieuwe pensioencontract voldoende solidariteitskenmerken heeft, waardoor de verplichtstelling in stand kan blijven. De conclusie is dat gelet op het belang van solidariteit tussen generaties en de onderbouwde aanname dat dit alleen bij een verplichtstelling te realiseren is, voldoende is om de verplichtstelling mede te blijven rechtvaardigen. Ook bij de verbeterde premieregeling is het behoud van de verplichtstelling voldoende geborgd, gegeven het doel van een aanvullende pensioenregeling voor alle werknemers in de bedrijfstak of beroepsgroep. De verplichtstelling kan steviger onderbouwd worden als deze wordt aangevuld met meer risicodeling.

- Gelijke behandeling

Waar in het huidige pensioenstelsel de uitkering veelal leidend is, wordt dat in het nieuwe stelsel de premie. De juridische beloning (de premie) is leeftijdsonafhankelijk, maar de risicodeling is dit niet. Het kabinet is van mening dat de ongelijke behandeling objectief te rechtvaardigen is, omdat de overgang naar het nieuwe pensioenstelsel noodzakelijk en passend is.

Een ander belangrijk risico dat wij zien is het communicatietraject en de uitlegbaarheid. Gezien de complexiteit van het nieuwe systeem, is het maar de vraag of dit voldoende duidelijk kan worden uitgelegd aan de deelnemers, gewezen deelnemers en pensioengerechtigden. Met name bij tegenvallende rendementen of de ongelijke verdeling van het rendement over de diverse leeftijdsgroepen, kan leiden tot verdeeldheid.

De transitieperiode

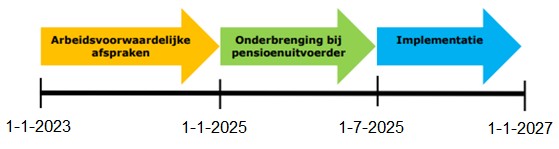

Na de inwerkingtreding van het wetsvoorstel per 1 januari 2023 zal de transitieperiode starten naar het nieuwe pensioenstelsel. Deze periode loopt van 1 januari 2023 tot 1 januari 2027. De transitieperiode bestaat uit drie fasen. De eerste fase loopt van 1 januari 2023 tot waarschijnlijk 1 januari 2025. In deze fase dienen de sociale partners afspraken te maken over de wijziging van de pensioenregeling, over het invaren en over de compensatie van de deelnemers. Ook dienen de werkgevers of de sociale partners een transitieplan op te stellen. Verder dienen de pensioenuitvoerders een implementatieplan op te stellen dat naar verwachting op 1 juli 2025 gereed moet zijn. Bij pensioenfondsen geld dat naar verwachting uiterlijk 1 juli 2025 de opdrachtaanvaarding dient plaats te vinden. Daarnaast moet het eventuele besluit tot invaren door de uitvoerder genomen worden en voorgelegd worden aan DNB. Op 1 januari 2027 moet de transitieperiode afgerond zijn en vanaf dat moment zullen de pensioenen opgebouwd worden binnen het nieuwe pensioenstelsel.

Communicatie

Alle deelnemers dienen persoonlijk inzicht te krijgen in de hoogte van hun pensioen vóór en na de overstap en de maatregelen die zijn genomen om adequaat te compenseren. Zij worden hierover geïnformeerd met behulp van de bestaande navigatiemetafoor. Hiermee wordt aangesloten bij de huidige UPO’s. De AFM houdt toezicht op het communicatieplan.

Pensioenuitvoerders worden wettelijk verplicht een communicatieplan op te stellen met het oog op de informatie aan deelnemers, pensioengerechtigden en gewezen deelnemers over de consequenties van de wijzigingen.

Conclusie

Deze overgang naar het nieuwe pensioenstelsel is ambitieus en veelomvattend. Pensioenfondsen staan voor een grote uitdaging. Samen met sociale partners zal immers moeten worden besloten welk type contract het meest passend is en wenselijk is en welke keuzes er binnen dit contract gemaakt worden.

Kostenneutraliteit voor werkgevers en deelnemers is uitgangspunt bij de transitie en bij compensatie van de leeftijdsgroepen die nadeel ondervinden. De verantwoordelijkheid hiervoor wordt bij sociale partners neergelegd. Hoewel het transitietraject een behoorlijke tijdsspanne kent, is het belangrijk om tijdig goed te laten doorrekenen wat de effecten van de voorgestelde wijzigingen voor de verschillende leeftijdsgroepen zijn.

In een transitieplan zal uitgewerkt moeten worden dat de gekozen route kostenneutraal, evenwichtig en passend is. Ook dient te worden vastgelegd of en op welke wijze wordt gekozen voor het invaren van de bestaande rechten.

Het kabinet is van mening dat de negatieve effecten als gevolg van de afschaffing van de doorsneesystematiek veelal worden opgeheven door de (positieve) effecten van andere verdeelregels in het nieuwe contract. Uit berekeningen van het CPB en 13 verschillende pensioenfondsen blijkt dat er gegeven de huidige omstandigheden – in veel gevallen geen nadeel maar een voordeel is. Bij de uitwerking op pensioenfonds- of werkgevers niveau zal moeten blijken of de overgang naar het nieuwe contract inderdaad zonder nadelen voor de deelnemers vormgegeven kan worden, terwijl wordt voldaan aan het uitgangspunt van kostenneutraliteit.

Voor de juridische houdbaarheid van het nieuwe pensioenstelsel zijn de concrete invulling en de toekomstige ontwikkelingen relevant. Belangrijke vraag is of de wens om te komen tot een nieuw pensioenstelsel, als rechtvaardiging voor de voorgestelde wijzigingen kan dienen.