Bulletin d'information : Financement des régimes de retraite au Québec – Une nouvelle grille pour établir le niveau visé de la provision de stabilisation

Le principal objet du règlement publié le 20 novembre dernier dans la Gazette officielle du Québec est la révision de la grille permettant d’établir le niveau visé de la provision de stabilisation des régimes de retraite à prestations déterminées du secteur privé. Sur cet aspect, la version finale du règlement ne réserve aucune surprise : la grille qui s’appliquera pour les évaluations actuarielles dont la date coïncide ou est postérieure au 31 décembre 2019 est identique à celle qui était proposée dans le projet de règlement publié le 3 juillet 2019. Soulignons aussi que le règlement n’oblige pas d’établir à nouveau le niveau visé de provision de stabilisation au 31 décembre 2019 en fonction de la nouvelle grille pour les régimes qui ne produisent pas une évaluation à cette date. La nouvelle grille ne s’appliquera que lors de la prochaine évaluation actuarielle qui exigera l’établissement du niveau visé de la provision de stabilisation.

Dans les faits, la version finale du règlement comporte très peu de changements par rapport au projet publié le 3 juillet. Conséquemment, le présent bulletin reprend très largement l’information présentée dans le bulletin que nous avons publié en juillet dernier.

Grille déterminant la provision de stabilisation

Rappelons que depuis 2016, les déficits de solvabilité des régimes de retraite du secteur privé n’ont plus à être financés. En revanche, l’approche de capitalisation doit inclure une provision de stabilisation reposant sur une grille qui est fonction de la politique de placement.

La nouvelle grille s’applique aux évaluations actuarielles dont la date coïncide ou est postérieure au 31 décembre 2019

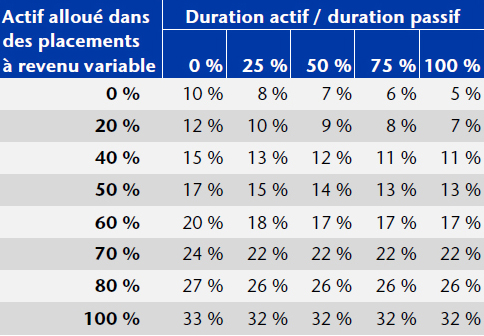

En règle générale, nous pouvons affirmer que la nouvelle grille détermine des niveaux visés de la provision de stabilisation supérieurs à ceux déterminés par la grille actuelle. Quelques constats s’imposent :

- Pour le régime type où l’actif alloué dans des placements à revenu variable se situe entre 50 % et 60 % et dont le ratio de la duration de l’actif sur la duration du passif se situe entre 25 % et 50 %, la majoration du niveau visé de la provision de stabilisation est comprise entre 1 % et 2 %.

- Pour les régimes ayant un déficit de stabilisation (donc en situation de déficit ou ayant un surplus inférieur au niveau visé moins 5 % selon l’approche de capitalisation), cette hausse pourrait comporter un poids financier important, en particulier pour les régimes matures pour lesquels une hausse de 1 % à 2 % de la provision à financer représente une proportion importante de la masse salariale.

- Les régimes pour lesquels la grille proposée prévoit les majorations les plus importantes sont ceux dont le ratio de la duration de l’actif sur la duration du passif est supérieur à 50 % et qui ont une proportion en revenu variable égale ou supérieure à 60 %. Par exemple, un régime dont le ratio de la duration de l’actif sur la duration du passif est de 75 % et qui est investi à 60 % en revenu variable voit le niveau visé de la provision de stabilisation majoré de 4 %, passant de 13 % à 17 %. Ainsi, nous pouvons affirmer que la nouvelle grille :

- Demandera une plus forte provision pour les régimes ayant des politiques de placement relativement agressives;

- Récompensera moins les régimes qui favorisent une gestion serrée du risque de taux d’intérêt avec une duration élevée de leur portefeuille obligataire.

Nouvelle grille

Écarts entre la nouvelle grille et celle actuelle

Dette privée non cotée à titre de placement à revenu fixe

Un changement positif prévu par le règlement est la reconnaissance, lorsque certaines conditions sont satisfaites, de la dette privée non cotée à titre de placement à revenu fixe, et ce, jusqu’à concurrence de 10 % de l’actif du régime. Ce type de placement connaît déjà un certain intérêt auprès des comités de retraite et cette modification devrait l’accroître. En effet, en ayant la qualité de « placement à revenu fixe », le pourcentage de l’actif alloué dans des placements à revenu variable s’en trouve diminué, permettant ainsi de réduire le niveau visé de la provision de stabilisation et profiter pleinement des caractéristiques de ce type de placement par rapport à la grille actuelle.

Calcul de la duration de l’actif

Les modifications introduites par le règlement font aussi en sorte que les placements à prendre en compte pour établir la proportion de l’actif alloué dans des placements à revenu fixe sont maintenant différents de ceux que l’on doit prendre en compte pour le calcul de la duration de l’actif. Pour ce dernier calcul, les placements additionnels suivants doivent être considérés :

- Les titres des marchés monétaire et obligataire dont la cote est inférieure à la cote minimale requise pour être considérée comme un placement à revenu fixe sont maintenant pris en compte (ex.: les obligations à rendement élevé);

- La totalité des créances hypothécaires de premier ou de deuxième rang;

- L’actif placé dans des biens en infrastructure ou dans des biens en immobilier est désormais considéré à 100 % plutôt qu’à 50 %;

- L’actif placé dans des dettes privées non cotées est pris en compte, que ces dettes aient ou non la qualité minimale requise pour être considérées comme un placement à revenu fixe. Actuellement, ces placements sont totalement ignorés pour le calcul de la duration.

Pour les régimes où une part relativement importante de l’actif du régime serait investie dans de tels placements, cela pourrait avoir pour effet de diminuer le niveau visé de la provision de stabilisation et, le cas échéant, de réduire les cotisations requises.

Autres changements

Quelques modifications de nature plus technique sont aussi incluses dans le règlement (les deux premières s’appliquent à l’ensemble des secteurs alors que la dernière ne s’applique qu’au secteur privé) :

- Augmentation du plafond des droits exigibles lors de l’enregistrement d’un régime retraite, de la transmission de la déclaration annuelle de renseignements ou de la transmission du rapport de terminaison de 100 000 $ à 150 000 $. Ce nouveau plafond s’applique à compter du 31 décembre 2019 et est indexé à compter du 1er janvier 2020. Cela vise un nombre limité de régimes;

- Élimination de droits additionnels pour l’avis de solvabilité requis à l’article 119.1 de la Loi sur les régimes complémentaires de retraite (Loi RCR) ou pour un rapport relatif à une évaluation actuarielle dans les cas où il y a production d’un tel rapport à la date où l’avis de solvabilité ou l’évaluation actuarielle était requis ou à une date antérieure;

- Modification des renseignements requis dans le rapport relatif à une évaluation actuarielle partielle dans le cas où une telle évaluation est réalisée pour tenir compte d’une modification ayant une incidence sur le financement du régime ou à la suite d’une entente avec un assureur pour acquitter des droits conformément à la politique d’achat de rentes du régime.

Conclusion

Les modifications relatives à la provision de stabilisation entrent en vigueur le 31 décembre 2019. Dans le cas où une évaluation actuarielle est produite à cette date, la publication tardive de la version finale du règlement accorde peu de temps aux principaux intéressés pour gérer adéquatement le passage de la grille actuelle à la nouvelle. Ainsi, les promoteurs qui voudront atténuer les impacts défavorables de la nouvelle grille en revoyant la répartition de l’actif (ex. : pour y inclure davantage de dettes privées) devront agir rapidement pour modifier la politique de placement du régime. Rappelons qu’en application de l’article 125 de la Loi RCR, c’est la politique de placement en vigueur à la date de l’évaluation actuarielle qui doit être prise en considération pour établir le niveau visé de la provision de stabilisation.

Coordonnées

Si vous désirez obtenir des renseignements supplémentaires à ce sujet, veuillez communiquer avec votre conseiller Aon local ou envoyer un courriel à canada.retraite@aon.com.

Aon publie Bulletin d’information aux seules fins de fournir des renseignements généraux. L’information contenue dans Bulletin d’information ne constitue pas un avis financier, juridique ou autre et ne doit pas être utilisée pour la prise de décisions d’affaires. Afin d’obtenir de l’information spécifique aux besoins de votre organisation, veuillez communiquer avec votre conseiller chez Aon. Les renseignements publiés dans le présent numéro de Bulletin d’information sont la propriété d’Aon. Le contenu de ce numéro ne peut être distribué, reproduit, copié, modifié, ou changé sans l’autorisation écrite préalable d’Aon. .